Los plazos fijos en pesos se habían convertido, durante algunos meses del 2023 y 2024, en una buena opción para los ahorristas, gracias a que había aumentado su rentabilidad. Pero en los últimos días de abril, una serie de decisiones nacionales revertieron el escenario y hoy, según especialistas consultados por DIARIO DE CUYO, se convirtieron en un mal negocio. Ante esto, quienes todavía tienen excedentes de dinero y quieren preservar su valor, se encontraron con menos opciones. En medio de este proceso, los fondos de inversión se convirtieron en una de las pocas opciones que todavía tientan a los usuarios del sistema financiero.

El declive de los plazos fijos empezó con las sucesivas bajas del interés que realizó el Ministerio de Economía de la Nación, que dirige Luis Caputo. La última fue el jueves 25 de abril, cuando anunciaron que la tasa de referencia que publica el Banco Central iba a pasar de un 70% a un 60% anual. Esto se tradujo en que los principales bancos privados, que son quienes operan con los privados los plazos fijos, ubicaron su oferta en un 50% en promedio. Esto significa que, depositando 100 pesos, luego de tener un año el dinero depositado, pagan 50 pesos extra.

Pablo Padín, contador de la provincia, explicó que esta medida hace que tener un plazo fijo se convierta en un mal negocio, ya que comparando esta ganancia con la inflación anual futura, que está prevista por encima del 100%, se pierda la mitad del valor. En el mismo sentido opinaron el economista Eduardo Coria Lahoz y el contador Emanuel Arios, ambos consultados por este medio. De esta manera, esta herramienta pasó de ser en 2023 una de las que más reportaban beneficios a tener uno de los peores rendimientos del mercado.

Frente a esto, los tres profesionales coincidieron en que son los fondos de inversión la alternativa con mejores resultados en la actualidad. Esta herramienta posibilita que entre varios inversores coloquen dinero en conjunto, buscando ganancias para todos. Arias explicó que hay dos categorías: según la moneda (en pesos o en dólares) y según si la renta es fija o variable. Dentro de esto, en el mercado se encuentran fondos tradicionales, que invierten en plazos fijos que pueden ser en pesos y tener un mix de bonos nacionales. Otros que son más sofisticados que recurren sólo a bonos nacionales y finalmente los más elevados que invierten en bonos o empresas del exterior.

La elección de alguno de estos sistemas depende del nivel de conocimiento o asesoramiento del inversor. Por eso, según explicó Padín, en la actualidad no hay una migración masiva de los pequeños inversionistas. Es que mientras más sofisticado resulta el proceso, es más difícil saber cuándo conviene y cuándo no ingresar o incluso cuándo retirar los fondos.

Coria Lahoz coincidió en que son aquellos que cuentan con más información los que están girando e incluso aprovechando algunas características, como la posibilidad de ingresar, obtener ganancias y luego salir de los fondos con el dinero corriente de las empresas. El economista explicó que quedaron ‘pocas herramientas’ y que a esto se suma la falta de información financiera.

A pesar de esto, siguen siendo la herramienta con más crecimiento, aunque los que están haciendo punta son quienes tienen más dinero o quienes tienen asesoramiento profesional. ‘Los fondos de inversión han crecido muchísimo, se calcula que hay 39 billones de pesos en circulación, pero no son para todos’, aseguró Padín.

Para Emanuel Arias, esta limitación empezará a revertirse una vez que los bancos privados comiencen a ofrecer más fondos de inversión a sus clientes que hoy tienen plazo fijo que están cerca de cerrar. ‘Lo que desalienta es la falta de conocimiento y confianza en un sistema que es más sofisticado, pero una vez que el banco ofrezca alternativas, se puede ver que pequeños ahorristas se cambien’, explicó el contador. Además, aseguró que, en los últimos días, por las noticias, hubo más interesados nuevos en el sistema.

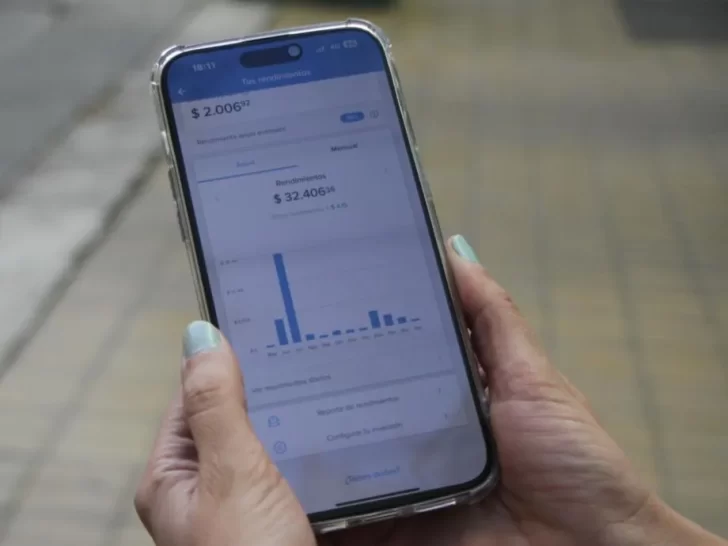

Mientras tanto, en la economía doméstica, hay otro sistema que gana terreno: invertir el sueldo en billeteras virtuales. Padín explicó que una tendencia que crece es la de profesionales o asalariados que apenas cobran transfieren este dinero a sistemas como Mercado Pago y los hacen rendir algunos días. ‘La ganancia no es mucha, pero les permite que, durante unos días, antes de tener que gastar el dinero, puedan sumar algunos pesos’, explicó.

Dólar en venta

Bajó el ahorro en dólares en todo el sistema financiera argentino, porque su valor está

congelado desde hace un tiempo. Por eso y por la crisis, se vio a más personas vendiendo

sus ahorros para gastos corrientes.

Política nacional

4 bajas consecutivas a la tasa de interés, muy cercanas entre sí en el tiempo, aplicó el gobierno de Milei. Dos de esas reducciones sucedieron durante abril.